2018/02/19

2018/02/19

Goldem Rim comienza estudio de alcance en Proyecto Paguanta

Last changed: feb 19, 2018 12:09 by Editor Portal Minero Labels: proyecto, paguanta, rim, goldem

Chile

Paguanta, ubicada en comuna de Huara a 195 km al noreste de la ciudad de Iquique, contempla una inversión de USD 80 millones.

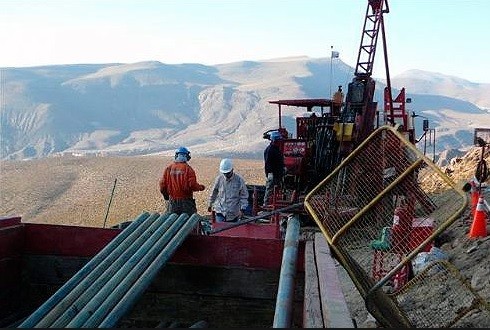

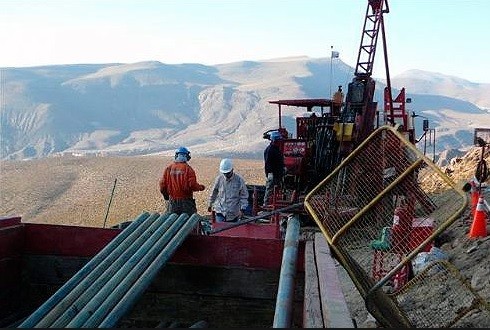

Lunes 19 de Febrero de 2018.- La compañía Golden Rim Resources ha iniciado el estudio de alcance que evaluará la viabilidad de una operación subterránea de 500 tpd en Paguanta, proyecto minero ubicado en la comuna de Huara, región de Tarapacá, a unos 130 km (línea recta) al noroeste de Iquique, a una altitud promedio de 3.700 metros.

La minera, con oficinas centrales en Australia, ha informado que esperan que dicho estudio de alcance esté concluido a mediados del presente año.

El proyecto consiste en la explotación de una propiedad que posee una superficie total de 145 hectáreas, cuyo plan diseñado espera producir concentrado de plata-plomo y zinc en una planta concentradora con una capacidad de 40.000 toneladas anuales, según señalaron desde Golden Rim.

Además, la compañía tiene contemplado construir una carretera de acceso de 30 kilómetros y están en evaluación algunas de las alternativas de transporte del mineral hacia el puerto.

Hay que recordar que Paguanta es un antiguo distrito minero. La plata de alto grado fue descubierta y trabajada por primera vez en la zona por un equipo de mineros en la década de 1880. Juntos completaron 1.800m de desarrollo subterráneo en lo que ahora se llama el depósito Patricia. El desarrollo principal es una entrada de 400 m de longitud que cruza tres vetas de alto grado.

La mina Patricia en Paguanta fue abandonada a fines del siglo XIX y el área no fue sometida a más evaluaciones fuera del reconocimiento regional.

Hoy el proyecto contempla una inversión de USD 80 millones y actualmente se encuentra en etapa de ingeniería conceptual o prefactibilidad.

Para más información del proyecto aquí.

Portal Minero Portal Minero

Minera licita servicios de Construcción y Puesta en Operación de Estación de Combustibles para una de sus divisiones

Last changed: feb 19, 2018 12:03 by Editor Portal Minero Labels: codelco, radomiro, tomic, licitación

Chile

Lunes 19 de Febrero de 2018.- La División Radomiro Tomic de Codelco, invita a participar del proceso de licitación a todos aquellos proveedores que proporcionen el servicio de Construcción y Puesta en Operación de Estación de Combustibles.

El servicio consiste en construir una estación de combustible para cubrir las necesidades de suministro de petróleo.

Además considera el suministro e instalación de los tanques de almacenamiento de combustible en la estación de servicios, incluyendo la operación integral del servicio y de las instalaciones en total autonomía técnica, logísticas y administrativas, contemplando mano de obra, herramientas, equipos, materiales e insumas propios y todo lo necesario para la correcta construcción de las instalaciones.

Quienes deseen ser parte del proceso de postulación deberán cumplir los siguientes requisitos: La presentación de sus antecedentes financieros, comerciales y laborales. Además, deberán entregar sus informes en materia de seguridad y gestión de riesgos. Por último, cumplir con todos los requisitos técnicos que estipula la licitación.

El plazo para manifestar la intención de participar es hasta el 27 de febrero, mientras que la fecha límite para la entrega de los antecedentes de precalificación será hasta el lunes 05 de marzo. En tanto, los resultados del proceso de precalificación se conocerán a partir del 12 de marzo de 2018.

El servicio tendrá una duración de seis meses y el contrato es de tipo simple.

Para más información aquí.

Portal Minero Portal Minero

Comienza la danza de nombres para las principales empresas estatales

Chile

Codelco, BancoEstado y Metro son parte de ellas.

Lunes 19 de Febrero de 2018.- Tras el nombramiento de los ministros, el comando de Sebastián Piñera trabajó esta semana definiendo a los subsecretarios. Pero, silenciosamente y con gestiones de mucho más bajo perfil, han ido surgiendo los candidatos para las principales empresas estatales, tanto en el directorio como en los máximos cargos ejecutivos.

En BancoEstado ya está sonando un candidato a la presidencia, y el nombre proviene de una de las entidades financieras más grandes del país, aunque cercanos al ejecutivo señalan que no ha sido contactado directamente. Se trata de Eduardo Ebensperger, gerente general del Banco de Chile.

En Metro, el presidente del directorio, Rodrigo Azócar Hidalgo, se mantendrá al menos hasta abril, cuando se realice la junta de accionistas del tren estatal, aunque ha manifestado interés en seguir comandando la compañía metropolitana, y los resultados acompañan su gestión. Según trascendió de fuentes cercanas a la administración, Metro tiene buenos números: en 2017 obtuvo utilidades en la última línea, siendo la primera vez desde 2008 que ello ocurre.

Sin embargo, en el entorno del Presidente electo hay varios candidatos a este apetecido cargo, como Louis de Grange, que colaboró en el programa de Sebastián Piñera en el área de Transportes, y Raphael Bergoeing, actual investigador del CEP que ya fue presidente del Metro.

En Codelco, la cirugía mayor del directorio se hará en mayo, cuando se renueva parte de la mesa directiva. En ese mes partirán el presidente Óscar Landerretche y los directores Laura Albornoz Pollmann y Dante Contreras Guajardo. Desde ya se están barajando algunos nombres para sucederlos.

El ex ministro de Minería Hernán de Solminihac aparece como ficha para suceder a Landerretche a la cabeza del directorio. Otros nombres que se han barajado como directores son el ex socio de Asset Chile David Gallagher y hasta el ex ministro de Energía de la era Bachelet, Máximo Pacheco Matte, que fue vicepresidente de operaciones de Codelco en el gobierno de Patricio Aylwin. Pacheco, en todo caso, señaló que no ha sido contactado.

¿Qué pasará con Nelson Pizarro, el actual presidente ejecutivo? El próximo ministro de Minería, Baldo Prokurica, manifestó tener una buena impresión del ejecutivo minero. Y en el entorno de Pizarro dicen que su continuidad dependerá de quién llegue al directorio.

En Enap, quien aspira a seguir en la gerencia de la petrolera estatal es Marcelo Tokman, según trascendió de la propia compañía.

El Mercurio Portal Minero

SQM, los movimientos tras la venta del año

Chile

En Nutrien (ex Potash) quieren tener cerrado el proceso de venta del 32% que tienen en SQM antes de que concluya este año. Tres son los grupos de interesados que están moviendo sus fichas, mientras el mercado apuesta por sorpresas en el precio: creen que los chinos están dispuestos a pagar más de los US$ 5.000 millones que esperan los canadienses.

Lunes 19 de Febrero de 2018.- Desde Calgary, Richard D. Downey, vice president, Investor Corporate Relations de Nutrien, mantiene absoluta discreción respecto de los detalles del proceso de venta del 32% que la firma -ex Potash- tiene del capital accionario de SQM. “Es un proceso confidencial, sólo puedo decirle que esperamos que la venta finalice antes de fin de año (2018)”.

Hace unos días, el presidente, CEO y director de Nutrien, Charles V. Magro, comentaba a analistas -en el marco de la entrega de resultados de la firma- que “de acuerdo con los valores de mercado actuales, creemos que la venta de estas tres participaciones de capital (SQM, Arab Potash e Israel Chemical) podría generar ganancias después de impuestos de entre US$ 4,5 mil millones y US$ 5 mil millones”.

Por el 14% de Israel Chemical, la firma recaudó US$ 685 millones, y se prevé que por el 28% de Arab Potash sumaría a sus arcas otros US$ 600 millones. Por tanto, las estimaciones es que por el 32% de SQM, Nutrien espera recaudar a lo menos US$ 4 mil millones, lo que le da a la minera no metálica un valor de mercado cercano a US$ 13.000 millones. La cifra podría ser aún mayor: SQM tenía una capitalización bursátil esta semana que rozó los US$ 15 mil millones.

Si el deal se concreta en esos niveles, se convertirá en la segunda mayor operación del mercado de los últimos 30 años, ubicándose tras los cerca de US$ 10 mil millones que pagó Enel a Endesa España por el 60,62% de Enersis en 2014. Las apuestas apuntan a más. Un informe de Inversiones Security pone a la acción de SQM un precio objetivo de $ 38.500, lo que da una capitalización de casi US$ 16 mil millones, niveles que no parecen tan alejados si se observa que a mediados de enero la acción llegó a cotizarse en $ 38.393.

El banco respalda sus apuestas en la alta y constante demanda de litio, cuyo crecimiento se estima entre 12% y 16%, “equivalente a 775 mil toneladas para 2025. Sólo en China se espera una demanda de 560 mil toneladas de carbonato de litio equivalente para esa fecha”, indica el informe.

Otro factor de optimismo es el déficit en la oferta de litio, que se mantendrá en 2018, “en un mercado altamente concentrado (…), SQM tiene actualmente casi el 25% del mercado, rango que podría mantener gracias a la ampliación de la cuota de extracción de litio del Salar de Atacama”.

El factor chino

A mediados de 2016, cuando Julio Ponce estaba en pleno proceso de búsqueda de interesados por Pampa Calichera, trascendió que uno de ellos había planteado la posibilidad de desembolsar cerca de US$ 3.000 millones por el 20% de SQM (Oro Blanco tiene el 88,6% de la propiedad de Pampa Calichera, la cual, a su vez, controla el 37,5% de las acciones serie A de SQM).

En ese minuto, los papeles de SQM estaban en cerca de la mitad de lo que están hoy ($ 32.489 al cierre del viernes), por lo cual los cálculos de Charles V. Magro, CEO de Nutrien, son incluso considerados “prudentes” por algunos analistas.

Actores del mundo financiero, que en estos días están siendo sondeados por eventuales interesados para que los asesoren en la compra del 32% de Nutrien, explican que hay tres grupos que están mirando la compañía.

El primero lo conforman los productores propiamente tales de litio, en particular, el Estado chino. “Las empresas chinas que están interesadas tienen el mandato de aglomerar material para el mercado de baterías y son ellos quienes están corriendo con mayor interés y con muchas ganas de pagar lo que sea necesario”, explica una fuente.

Según analistas, los inversionistas chinos ya tienen un track record en este tipo de transacciones. Basta ver lo que pasó hace unos años cuando Glencore y Xstrata decidieron fusionarse. En ese minuto, el Estado chino autorizó la operación con la condición de que vendieran activos. Uno de los más atractivos fue el proyecto Las Bambas, que Glencore tenía en Perú.

En un momento se habló de que la mina podría ser vendida en US$ 4 mil millones o US$ 5 mil millones. Para sorpresa del mercado, se vendió en US$ 7 mil millones a MMG, una empresa listada en Australia, pero cuyo accionista principal es el Estado chino.

El punto no es menor, porque el vicepresidente ejecutivo de Corfo, Eduardo Bitran, ha planteado abiertamente su preocupación si una empresa como Tianqi adquiere SQM. Tras la firma del acuerdo Corfo-SQM, en entrevista con La Tercera, fue enfático al señalar que “afecta el interés público que Tianqi o Albemarle compren las acciones de PCS en SQM”. A juicio de Bitran, esto daría una mayor concentración al mercado del litio, ya que ambas tienen un joint venture -Talison Lithium- que posee el 24% de participación en la producción mundial de carbonato de litio -al igual que SQM-, mientras que la posición en solitario de Albemarle llega al 17% a nivel global.

Las empresas chinas, a su vez, tienen el 14% de la producción mundial, excluyendo a Tianqi y su participación en Talison.

Ante este escenario, analistas que están atentos a “la operación del año” estiman que el Estado chino podría utilizar otros mecanismos para ingresar a la propiedad de SQM, por ejemplo, que una empresa que no esté vinculada a la extracción de litio o que esté listada en otro país sea quien haga la oferta.

“Hay mucha gente que documentándose sobre las compañías que estuvieron viendo SQM cuando Oro Blanco tenía a la venta su participación en Pampa se dieron cuenta de que algunas de las que aparecieron como interesadas no eran compañías de litio. En un momento había una compañía de plásticos y una textil, por ejemplo, que si uno miraba el perfil financiero de la empresa no hacía sentido que estuvieran interesadas en SQM, salvo por un elemento en común, que eran vehículos de inversión del Estado chino”, explica un analista.

A la fecha, han aparecido cuatro compañías chinas interesadas por el paquete de Nutrien: GSR Capital, Tianqi, Ningbo Shanshan y la gigante estatal Sinochem.

GSR Capital es un fondo con sede en Beijing, Hong Kong y Palo Alto, que se ha propuesto asegurar el suministro de litio en China para la producción de baterías. De hecho, en agosto del año pasado llegó a un acuerdo con Nissan Motor para comprarle las operaciones de producción de baterías eléctricas, operación que se realiza en Estados Unidos y Reino Unido.

“El mandato que tienen las empresas chinas es comprar todo tipo de commodities, porque están creando un nuevo polo de desarrollo de automóviles eléctricos”, explica un analista.

Paralelamente, hay tres firmas chinas que participaron en la convocatoria realizada por Corfo e Invest Chile para generar manufactura de litio en el país, y cuyo resultado se dará a conocer probablemente la primera semana de marzo. Estas son Sichuan Fulin Industrial Group, Gansu Daxiang Energy Technology, Jiangmen Kanhoo Industry y Shenzheng Matel Tech.

Esta posición de los chinos, a juicio de quienes siguen el proceso de desinversión de Nutrien en SQM, podría provocar que el valor del paquete sea aún mayor al que ha estimado el CEO de la firma, dejando así fuera de la carrera a otros interesados.

Las mineras

Otro grupo que ha intentado competir por el paquete de Nutrien son las empresas mineras.

Se trata de conglomerados mineros que buscan integrarse a este producto, el litio, porque ven que junto al cobre tiene un gran potencial en la elaboración de baterías.

Este es el caso de la anglo-australiana Rio Tinto, uno de los principales grupos mineros del mundo, que ha mostrado su interés en explorar y desarrollar proyectos a gran escala en Chile. De hecho, ya ingresó al Servicio de Evaluación Ambiental (SEA) un proyecto para realizar sondajes cerca de Arica, proyecto denominado Palmani.

Rio Tinto participa en Escondida, donde tiene el 30% de la propiedad.

Este año, trascendió que la firma volvió a la carrera por SQM, para lo cual estaría trabajando con dos asesores financieros: Credit Suisse y Rothschild.

También están en este grupo las mineras o firmas de la industria automotriz que buscan integrarse. Ejemplos ya hay dando vuelta. De hecho, en enero Toyota anunció la compra de la minera australiana Orocobre, para acceder a la producción de litio, lo cual golpeó el precio de la acción de SQM.

Private equity

El tercer grupo que ha estado mirando el desarrollo del proceso de venta de SQM son los fondos de inversión.

Habría varios de origen estadounidense sondeando el tema, pero que tendrían una limitante: al no ser operadores, sino inversionistas, no estarían dispuestos a pagar precios fuera de mercado.

A ellos se sumarían también fondos de origen árabe, que han estado mirando opciones de inversión en Chile, buscando empresas que les garanticen retornos futuros y que estén en mercados con alto potencial de crecimiento.

Las primas a pagar

Si bien Nutrien tiene plazo hasta abril del próximo año para desinvertir en SQM, por su acuerdo con autoridades de India y China, la apuesta es que los bancos de inversión que los asesoran en esta operación, Goldman Sachs y Bank of American Merrill Lynch, tengan una definición antes de que concluya el año, aproximadamente en septiembre. Si es así, será la operación de venta más relevante del año. “Las primas que se podrían pagar son difíciles de estimar, porque puede haber inversionistas que paguen lo que quieran. Aquí hay dos ángulos y esto vale distinto dependiendo de quién quiera comprar. Para un inversionista financiero, es lo que va a pagar el mercado y es el número que está dando Nutrien. Sin embargo, para alguien que le quiere dar desarrollo vale mucho más. El valor va a depender de lo estratégico que sea para quien compre. Y en ese sentido, el orden de prioridad parte por los chinos, luego las mineras y en tercer lugar fondos de inversión”, explica un estratega de inversión.

Un analista agrega que para quien más tiene valor esta compra es para un productor, “porque convertirán al litio en algo más y puede que ese productor tenga una situación comercial que hace el negocio aún más atractivo”.

En los próximos meses todos los ojos en Chile y el mundo estarán puestos en quien se quedará finalmente con el 32% de SQM. Tras el acuerdo con Corfo, varios bancos de inversión locales, así como internacionales, hicieron sus apuestas, indicando que el ADR de SQM puede llegar a los US$ 70. Veremos si aciertan.

La Tercera Portal Minero

SMA dice que fallo contra Pascua-Lama no bloquea proyecto subterráneo evaluado por Barrick

Chile

“No pusimos un candado al territorio”, comenta el superintendente Cristián Franz. Añadió que la no revocación de la RCA permite seguir monitoreando los compromisos de la iniciativa.

Lunes 19 de Febrero de 2018.- Un inicio de año intenso tuvo la Superintendencia del Medio Ambiente (SMA), siendo la resolución de clausura total y definitiva del proyecto minero Pascua-Lama, luego de años de estudios, uno de los principales hitos de la gestión de Cristián Franz al mando del organismo fiscalizador.

La autoridad comenta que fueron años de estudios y trabajo metódico que los llevó a tomar la decisión de clausura de la iniciativa binacional impulsada por la canadiense Barrick. Eso sí, la resolución debe ser ratificada por el Primer Tribunal Ambiental, con sede en Antofagasta.

“Estamos tranquilos con la decisión que tomamos. Esperamos que los tribunales lo confirmen, pero esa es una decisión que le corresponde a otro poder del Estado, y nosotros somos respetuosos de eso”, comenta Franz.

La empresa presentó una reclamación en tribunales por la decisión de cierre. Sin embargo, también están concentrados en la evaluación de un desarrollo subterráneo -y no a rajo abierto, como planteó la iniciativa original-, lo que haría factible su ejecución, con menores impactos ambientales.

Franz sostiene que la clausura total y definitiva no influye en un eventual futuro proyecto minero que ingrese la compañía a tramitación. “La resolución sancionatoria, en caso de que sea confirmado por el tribunal ambiental y la Corte Suprema -de llegar a esa instancia-, no tiene relación con un hipotético nuevo proyecto que la empresa quiera desarrollar ahí”, sostiene.

Y agrega: “Si la compañía quiere desarrollar un proyecto diferente, está en su legítimo derecho de planificar uno que tenga otras características, someterlo a tramitación y, de obtener una Resolución de Calificación Ambiental (RCA) favorable, ejecutarlo. No pusimos un candado a ese territorio, nuestras resoluciones no pueden hacer algo así”.

Franz también explicó por qué se optó por la medida de clausura y no por la revocación de la RCA, medida solicitada por los detractores a la iniciativa de oro emplazada, por el lado chileno, en la Región de Atacama. A su juicio, la resolución es, en la práctica, lo mismo, ya que paraliza el proyecto, pero sigue existiendo un instrumento fiscalizable por la SMA.

“Un balazo en los pies”

Comenta que es necesario monitorear las acciones solicitadas para impedir la contaminación de las aguas y que, pese a la clausura total y definitiva, siguen vigentes. “Si revocábamos la RCA, nos quedábamos sin instrumentos de gestión ambiental para poder ejercer la fiscalización de esas medidas”, señaló.

“Revocar una RCA es un balazo en los pies. En teoría, aparece como la sanción de mayor entidad, pero no lo veo así, porque desde el punto de vista práctico, los efectos son los mismos. Psicológicamente, aparece ante algunas personas que la revocación es como la más fuerte de las sanciones, pero no es así”, enfatiza.

Otra de las dudas que generó la sanción fue que la multa aplicada a la minera canadiense fuera de menor cuantía que la de 2013. Esta actuación fue dejada sin efecto por los tribunales, ya que el criterio de agrupar sanciones no se ajustaba a la ley y ordena infraccionar por cada una de ellas por separado.

Bajo este criterio, se esperaba una multa millonaria, pero Franz explica que la nueva sanción no incluye solo multas, ya que seis cargos fueron sancionados con clausura total y definitiva, pero no dinero.

“Si hubiera sido pura plata, habríamos superado muy largamente la multa en dinero a la resolución anterior. Sin embargo, se reemplazó multa por clausura total y definitiva en seis de los cargos de este nuevo proceso”, subrayó.

El Mercurio Portal Minero

Codelco reestructura expansión de Radomiro Tomic y disminuye inversión en US$ 3.200 millones

Chile

Iniciativa disminuyó a US$ 2.220 millones, tras contemplar la construcción de un módulo de tratamiento y no dos como se estimó al inicio. Además, influye la tercerización de la desaladora, decisión que no apoya el sindicato.

Lunes 19 de Febrero de 2018.- Una profunda modificación realizó la compañía estatal Codelco a Radomiro Tomic Sulfuros -también denominado Fase II-, uno de sus proyectos estructurales más ambiciosos y el que requería mayor uso de capital de los que se encontraban en su cartera de inversiones.

Para la iniciativa se calculó un desembolso de US$ 5.400 millones, pero dada su cuantía, no fue de los proyectos estructurales prioritarios para la minera. De hecho, en 2016 -poco después de haber obtenido su Resolución de Calificación Ambiental (RCA)- se inició un proceso de revisión de la iniciativa.

Según trascendió en ese momento, el Valor Actualizado Neto (VAN) -que permite calcular el valor presente de los flujos de caja futuros, originados por una inversión- era muy estrecho, a la luz de los precios del cobre de ese momento y los niveles que se proyectaban a largo plazo.

Pero luego del trabajo de readecuación de la iniciativa, Codelco recalculó la inversión necesaria para ejecutar RT Sulfuros en US$ 2.220 millones, es decir, US$ 3.200 millones menos que la estimación actual de la cuprífera.

Consultada Codelco por la importante disminución de la inversión, respondieron que la anterior estimación incluía el gasto de construir una desaladora para la faena y otras cercanas de propiedad de la estatal, como Chuquicamata o Ministro Hales. Sin embargo, esta se decidió tercerizar. A comienzos de 2017, de hecho, lanzaron una licitación para encontrar un socio que construyera esta infraestructura, calculada en unos US$ 1.000 millones.

Además, señalaron en la minera, anteriormente se consideraban “dos módulos de 100 mil toneladas de tratamiento diario cada uno, a diferencia de la estimación actual, que solo incluye el primer módulo”.

Agregaron que la estimación de la empresa es que el proyecto reformulado comience a operar el 2024.

Trabajadores se oponen a tercerización

El presidente del sindicato de Radomiro Tomic, Marcelo Robles, comenta que veía con buenos ojos la reformulación, porque aseguraría, a largo plazo, la continuidad de la operación una vez que se acaben los óxidos explotables.

Sin embargo, subrayó que la dirigencia no apoya la decisión de la administración de tercerizar la planta desaladora. “Siempre cuando se pasa a un privado, el costo termina siendo mayor y el resultado de ese trabajo no es muy positivo. En cambio, cuando se hace con gente de la empresa, motivado por un mismo fin, el resultado es óptimo”, opinó.

“Nos habría gustado que se mantuviera la idea original, que es que Codelco operara esa planta”, enfatizó el dirigente sindical de la faena ubicada en Calama.

El Mercurio Portal Minero

2018 marcará récord de negociaciones colectivas en la gran minería, e industria se alista para tratativas más intensas por alza del cobre

Chile

Aumento en la cotización del mineral cambió las condiciones contractuales en el sector, coinciden empresas y sindicatos.

Lunes 19 de Febrero de 2018.- Con la reforma laboral en plena vigencia y el precio del cobre al alza, las grandes compañías mineras del país enfrentarán este 2018 su annus horribilis en materia de negociaciones colectivas. Hay 33 procesos agendados para este año, el doble que en el ejercicio anterior y el mayor número de negociaciones abiertas en la década.

En 2017 se realizaron en total 16 tratativas laborales en esta industria, la más relevante en términos de aporte al PIB. “El año 2018 se producirá un importante número de negociaciones colectivas en la industria, aunque no todas ellas involucran una gran cantidad de trabajadores, siendo la de Escondida una de las más importantes”, destaca el gerente de estudios del gremio Sonami, Álvaro Merino.

La cantidad de procesos colectivos previstos para 2018 también se dispara si se los compara con las tratativas que vendrán en los siguientes años. Para el venidero, el Consejo Minero prevé 20 negociaciones colectivas y otras 15 para 2020, además de ocho para 2021.

En el caso de Escondida, esta firma operada por BHP protagonizó en 2017 la huelga más extensa de la historia reciente en el sector, lo que incluso afectó la economía nacional, al contraer el Imacec en 1,3% en febrero y costar al país US$ 800 millones en exportaciones. Y como no se llegó a acuerdo, la negociación colectiva se volverá a producir a mediados de este año.

Negociar con el precio al alza

Los años anteriores fueron marcados por la crisis en la industria y por una menor conflictividad laboral. “Las negociaciones laborales entre 2015 y buena parte del 2017 se dieron mayoritariamente en un tono conservador, pues la profunda caída del precio (del cobre) después del largo ‘superciclo’, generó un fuerte impacto en los resultados de las compañías mineras y en las expectativas futuras”, explica Juan Carlos Guajardo, director ejecutivo de la consultora PlusMining. Detalla que muchos convenios se firmaron cuando la cotización del cobre estaba en baja y por ello se suscribieron por períodos cortos para, precisamente, volver a negociar cuando el precio subiera.

En este contexto de vacas flacas, los trabajadores fueron convocados a realizar un esfuerzo que ayudara a ajustar los resultados económicos de las empresas y de una u otra forma eso se alcanzó, opina este analista. Basta recordar que el presidente ejecutivo de Codelco, Nelson Pizarro, arengó en 2016 a los trabajadores de la estatal a hacer un esfuerzo porque “no hay un puto peso”.

Pero el escenario cambió. Desde el 25 de julio de 2017, el metal rojo superó los US$ 2,8 por libra -un precio sobre el cual incluso las mineras más ineficientes generan utilidades-, y al cierre de esta semana registró una cotización de US$ 3,25 por libra, 16% más que en julio pasado.

“Es esperable que ante esta nueva realidad del mercado y las correspondientes mejorías en los resultados de las compañías mineras, regresen mayores expectativas del mundo laboral minero”, señala Guajardo.

Y agrega: “Las expectativas de los trabajadores serán mayores y las compañías mineras intentarán mantener los costos bajo control, por lo que las negociaciones serán más intensas. Pero queda por ver el efecto de la reforma laboral, que aseguró el piso de los beneficios a los trabajadores y, por ende, las negociaciones podrían acotarse a incremento salarial y bonos”.

En las empresas mineras, apuestan a la responsabilidad. “Estamos confiados en que los trabajadores actuarán con realismo y moderación en estos procesos de negociación”, sostiene a su turno Álvaro Merino, de Sonami. “Si bien el precio del cobre ha experimentado una importante alza en el último año, aún su cotización sigue siendo volátil y, por lo tanto, hay que actuar con cautela”, agrega.

Joaquín Villarino, presidente ejecutivo del Consejo Minero, espera que en los procesos de negociación colectiva que tendrán lugar este año “las partes actúen con la altura de miras que exige un sector cuyas relaciones laborales pueden ser un ejemplo a imitar por los demás sectores productivos del país”. E insta a “anticiparse a las negociaciones y preparar un clima de confianza mutua”.

Sueldos 74% más altos que el promedio del país

La gran minería es el sector que mejores sueldos paga en Chile. Si el ingreso imponible mensual en Chile durante 2017 se sitúa en los $ 741.000, en la minería esa cifra es 74% más alto , es decir, cada minero impone por $1.292.000. Esa cifra es mucho mayor en realidad, acotan las empresas, porque hay beneficios en salud, educación y vivienda que no son parte del ingreso, además de bonos. De hecho, los mineros de Escondida ganan en promedio $ 3,3 millones al mes y con beneficios logran hasta $4,4 millones, según el convenio colectivo aún vigente.

Juan Carlos Guajardo hace ver que los sueldos de los trabajadores chilenos de la gran minería “no son muy diferentes de los países mineros desarrollados, en rangos de diferencias de 10% aproximadamente”, pero que donde los mineros chilenos están en déficit respecto de sus pares internacionales es en productividad.

“Las cifras de la Comisión Nacional de Productividad chilena son claras. Los trabajadores mineros chilenos tienen rendimientos menores en comparación a otros países mineros. En promedio, las operaciones mineras internacionales realizan la misma labor en 37 horas-hombre, menos que el promedio nacional, que es de 67 horas-hombre”, sostiene.

Esto se explica principalmente porque en Chile hay muchos “tiempos muertos” donde no se utilizan los equipos, pues la productividad de los trabajadores chilenos es similar a la internacional cuando el equipo está operando. Existe un desafío enorme de organización industrial y gestión, así como cultural, para mejorar la productividad minera en Chile, y en ello será necesario un entendimiento común entre trabajadores y empresas, señalan los expertos.

PARA EL AÑO VENIDERO, el Consejo Minero prevé 20 negociaciones colectivas y otras 15 para 2020, además de 8 para el 2021.

Adiós a la política de “no hay un puto peso”: Codelco cambiará los parámetros de los procesos

Cuando en agosto de 2016 el presidente ejecutivo de Codelco, Nelson Pizarro, dijo: “¡viejo, no hay unputo peso!”, en referencia a la política de control extremo de costos, marcó la pauta de cómo iban a ser las negociaciones colectivas de ese año y de los venideros: cero reajuste en los contratos y bonos de fin de conflictos modestos, de menos de $4 millones, es decir, el 40% respecto de los montos históricos. Pero el alza del cobre ya cambió este escenario. La estatal acaba de cerrar anticipadamente la negociación con el Sindicato Unificado de Trabajadores de Andina, con un bono final de $8 millones, aunque sin reajustes.

Según conocedores de la industria, es probable que la política de cero reajustes se revise y que los bonos suban, aunque no a los promedios históricos, que en algunas divisiones se acercaban a los $20 millones. Hay que considerar que en el año 2017, la cuprera estatal logró utilidades sobre los US$ 2.500 millones, lo que abrirá el apetito de los sindicatos.

Este año, Codelco tiene negociaciones en todas las divisiones. Pero el proceso más duro que viene es en El Teniente, donde vencen los contratos colectivos de Caletones, El Teniente, los sindicados 5 y 7, además de Sewell y el sindicato Mina Unificado. En total, más de 3 mil trabajadores estarán negociando su convenio en el mismo mes, octubre de 2018.

Daniel Sierra, vicepresidente de Recursos Humanos de la estatal, señala que aún restan 14 negociaciones colectivas en la cuprera. Y explica que la empresa, con la debida antelación, “prepara cada negociación colectiva y los equipos que representarán los intereses de la corporación ante los sindicatos”. Agrega que ya se han definido marcos de negociación que consideran los desafíos de competitividad de nuestro negocio y la realidad particular de cada división y que se validan oportunamente con el directorio. “Esperamos que los movimientos sindicales también asuman estos procesos con la misma seriedad que han manifestado hasta ahora”, dice Sierra.

Sindicato de Escondida se abre a negociar anticipadamente

Cuarenta y cuatro días de huelga enfrentaron los trabajadores de Minera Escondida el año pasado, en un proceso en el que no se llegó a acuerdo y obligó a extender el convenio colectivo hasta este año, que expira el 1 de agosto próximo.

El sindicato de la mayor faena cuprera del mundo y operada por BHP Billiton pedía, inicialmente, un reajuste de 7% de su salario, la mantención de los beneficios en salud, educación y vivienda para los trabajadores actuales y futuros, el respeto a los tiempos de descanso y un bono de fin de conflicto de $25 millones. Pero aunque bajaron sus aspiraciones, nunca acercaron posiciones con la empresa, en especial por el bono de fin de conflicto.

La movilización dejó esquirlas en todo el mundo sindical. Hace una semana, el sindicato de Minera Escondida decidió escindirse de la Federación Minera, que agrupa a los gremios de las grandes empresas privadas. Las razones esgrimidas son confusas, pero al interior de las organizaciones sindicales señalan que lo principal es el peso que tienen en el sindicato de Escondida los asesores legales externos -entre ellos, el abogado Marco López- y la posición más dialogante de otros dirigentes, como Gustavo Tapia, presidente de la Federación Minera, quien estima que los bonos de fin de conflicto no son el objetivo último de la negociación colectiva y que los trabajadores debieran aspirar a incorporar beneficios permanentes en educación, vivienda o pensiones.

Paralelamente, se está formando un nuevo sindicato de trabajadores escindido del Sindicato N° 1, dirigido por un ex dirigente, Pedro Marín. En los próximos días se sabría si tienen el quórum mínimo para erigirse como organización sindical en Escondida.

Más allá de esto, el presidente del sindicato N° 1 de Escondida, Patricio Tapia, señala que “estamos preparados tanto como para una negociación reglada como para una negociación anticipada con la empresa”. Respecto de las condiciones de reajuste y bonos, aún están en definición con las bases del sindicato.

En las próximas semanas se iniciarían los primeros acercamientos con la compañía en relación con la definición de servicios mínimos, que también suponen una negociación compleja.

El Mercurio Portal Minero

|

|

Home

Home